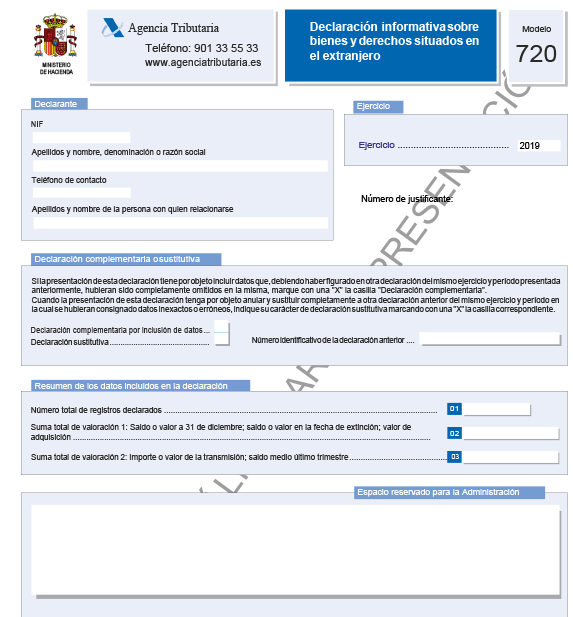

MODELL 720 – informative Steuererklärung Auslandsvermögen

Aktuell 01.01.2023

Katalonien: der Spitzensteuersatz für Vermögen über 20 Mio Euro wurde verändert und jetzt 3,48% vorsieht, statt bisher 2,75%. Dies steht im Einklang mit der neuen Steuer für Wohlhabende, die als IGF bezeichnet wird, und vor allem relevant ist, für Regionen wie Madrid, Andalusien, wo die Vermögenssteuer abgeschafft wurde.

Aktuell 28.09.2022

In der autonomen Region Andalusien wurde ein Bonus von 100% über die ausgerechnete Vermögenssteuer eingeführt. Die neue Steuermaßnahme gilt bereits für die Steuererklärung 2022, die im Jahr 2023 abzugeben ist, was das verfügbare Einkommen der Haushalte erhöhen und Investitionen und Steuerzahler in die autonome Region Andalusien bringen wird.

Aktuell 13.02.2022

Die spanische Regierung reagiert auf das Urteil aus Bruessel und wendet ab dem 31.03.2022 auch rückwirkend ab dem 01.01.2020 die Verjährung von 4 Jahren von Steuerrechtsverletzungen auf die informative Steuererklärung, Modell 720, an. Das Bussgeld ist auf 50% der nicht eingezahlten Steuerzahllast begrenzt. Hier ist abzuwarten, wie das Gesetz formuliert wird, da das Modell 720 keine Steuerlast auslöst, sondern nur mögliche Einkommensteuernachzahlungen nach sich ziehen kann.

Aktuell 27.01.2022

Was kann ein Geschädigter tun?

Wir vertreten Sie vor allen Verfahren, von der Finanzgerichtsklage bis zur Amtshaftungsklage gegen den spanischen Staat.

Wer ist verpflichtet, das Modell 720 abzugeben?

Leben Sie dauerhaft in Spanien oder wandern Sie nach Spanien aus und haben Sie mehr als 50.000,00 EUR Vermögenswerte außerhalb Spanien? Auch Beteilugungen an Erbengemeinschaften zählen mit dem Gesamtwert und nicht nur der Quote! Dann sollten Sie eine Beratung in unserer Kanzlei LEGALIUM anfragen, da Sie zu den Erklärungspflichtigen zählen können.

Erklärungspflichtig sind

- natürliche Personen

- juristische Personen, auch Betriebsstätten in Spanien

- Erbengemeinschaften

- Bevollmächtigte auf Konten

- Geschäftführer eines Konzerns, der Kontoverfügungsmacht über nicht in Spanien gelegene Konten hat

Vermögensgruppen

Gruppe 1: Konten bei Finanzinstituten, die sich im Ausland befinden > 50.000,00 EUR

Beispiel: zwei Personen haben ein Konto von 150.000,00 EUR Saldo zum 31.12.2024. A hat 120.000,00 EUR entsprechend der Quote, B 30.000,00 EUR. Da der Gesamtwert 50.000,00 EUR überschreitet, muss auch B erklären, obgleich er nur 30.000,00 im Eigentum hat. Entsprechendes gilt bei einer Erbengemeinschaft.

Gruppe 2: Wertpapiere, Kapitalbeteiligungen, Lebensversicherungen mit Rückkaufswert, Pensionspläne mit Kündigungsmöglichkeit oder bei Fälligkeit, Darlehen, Fonds (IIC) > 50.000,00 EUR

Gruppe 3: Immobilien außerhalb Spaniens > 50.000,00 EUR

Ein typischer Fallstrick ist es, dass die Mieteinnahmen aus Deutschland in Spanien in der Einkommensteuer erklärt werden, aber nicht zuvor die Auslandsvermögenssteuererklärung abgegeben wurde. In diesen Fällen können Bussgelder ab 10.000,00 EUR verhängt werden.

Ebenso ist in der Praxis der Fall häufig, dass Eltern an die Kinder nur das wirtschaftliche Eigentum schenken und nicht den Nießbrauch, auch dann ist das Kind erklärungspflichtig in dem Formular 720, wenn es in Spanien lebt.

Auch Miteigentumsquoten sind zu erklären, selbst wenn diese geringer als 50.000,00 EUR sind, aber der Immobilienwert zu 100% den Anschaffungspreis von 50.000,00 EUR überschritten hatte.

Das Modell 720 – die sogannte Auslandsvermögenserklärung für steuerlich Ansässige in Spanien ist auch im Jahre 2021 weiterhin anzuwenden.

Zum einen hat sich das Modell 720 durch die hohen Bussgelder und deren Beschwerde bei der europäischen Kommission Bekanntheit verschafft und zum anderen durch Schlagzeilen in der Presse, dass 150% eines Vermögenszuwachses der Einkommensteuer in Spanien unterworfen werden kann, wenn der Vermögenszuwachs nicht steuerlich erklärt wurde, bspsw Lebensversicherungsauszahlungen, die zwar in Deutschland steuerfrei sein können, aber nicht in Spanien.

Die Steuerprüfer haben meist leichtfertig diesen Vermögenszuwachs angenommen und mit einer gesetzlichen Vermutung nach Art.39 LIRPF (spanisches Einkommensteuergesetz) begründet.

Sie gingen von einer Vermutungswirkung des Gesetzes aus, und keinerlei Beweis vorgelegt, dass der Vermögenszuwachs nicht steuerrechtlich gerechtfertigt war. Diese presuncion legal iuris tantum hat das oberste Verwaltungsgericht mit Urteil 137/2015, Santa Cruz de Tenerife untersagt.

Bewertungsmethoden

- Festgelegter Wert im Rahmen einer Wirtschaftsprüfung

- dem theoretischen Wert gemäß der letzten überprüften Bilanz, oder

- dem Wert, der sich zu 20% am durchschnittlichen Gewinn der letzten drei abgeschlossenen Geschäftsjahre vor dem Datum des Steueranspruchs berechnet.

Keine Verpflichtung besteht falls:

Es ist nicht verpflichtend, Auskunft über Güter zu geben, deren Gesamtsumme in der entsprechenden Gruppe 50.000,00 Eur nicht überschreitet. Wird jedoch in der Gesamtheit einer Gruppe dieser Wert überschritten, ist es verpflichtend, alle Güter anzugeben, die mit einfliessen.

In Bezug auf die Gruppe der Konten bei Finanzinstituten, reicht ein Überschreiten des Betrages, die Gesamtsumme der Salden zum 31. Dezember des entsprechenden Geschäftsjahres, oder die durchnittlichen Quartalssalden aus.

In darauffolgenden Jahren muss ausschliesslich im Fall einer Vermögenssteigerung von über 20.000,00 EUR in einer Gruppe, in Bezug auf die letzte Erklärung des Modells 720, eine erneute Erklärung eingereicht werden.

Abgabefrist

Die Erklärungsfrist für die Abgabe der Steuererklärung ist jeweils zwischen dem 01.01. und 31.03. des darauffolgenden Jahres.

Hinweis Bussgelder

Die Unterlassung der Steuererklärung 720 führt zu Bussgeldern ab 10.000,00 EUR pro Gruppe (3 Gruppen). Bei freiwilliger Erklärung, wenngleich verspätet, liegen die Bussgelder bei 1.500,00 EUR zzgl. 100,00 EUR pro Dateneinheit.

Trotzdem die europäische Kommission Spanien aufgefordert hat, bleibt es bei den hohen Bussgeldern, wenn die Steuererklärung unterlassen wird, wenn die Erklärung, Modell 720, nicht freiwillig eingereicht wird, und die spanische Finanzbehörde ein Aufforderungsschreiben (requerimiento) senden muss.

Im Jahre 2020 ist der Datenaustausch zwischen den Finanzämtern der europäischen Union mittlerweile funktionstüchtig und insbesondere Bankkonten und Lebensversicherungen, als auch Wertpapiere werden informativ zwischen den Ländern ausgetauscht.

Unser Service

Wir erstellen die informative Steuerklärung, Modell 720 und geben sie als Ihre Fiskalvertreter in Spanien telematisch ab.

Honorar

Das Honorar für die Beratung, Anfertigung und Abgabe der Steuererklärung wird nach den Vermögenswerten berechnet. Mindesthonorar: 350,00 EUR zzgl. MwSt.

Wie hat Ihnen der Artikel gefallen?

Kontaktieren Sie uns

Advance Legaltax Solution

Deutsch-spanische Rechtsanwälte, Steuerberater und Wirtschaftsprüfer. Wir führen für Sie nicht nur die Niederlassungsgründung in Spanien durch, sondern bieten auch eine langfristige Betreuung in Recht und Steuer in deutscher Sprache an. Zu besonderen Tätigkeitsschwerpunkten gehört die rechtliche und steuerliche Betreuung von spanischen Nichtsteuerresidenten.

Geschäftssitz: C.C.Parque Santiago VI, local 2

38650 Los Cristianos, Teneriffa

Telefon: 0034 922 788 881